3 de mayo de 2023

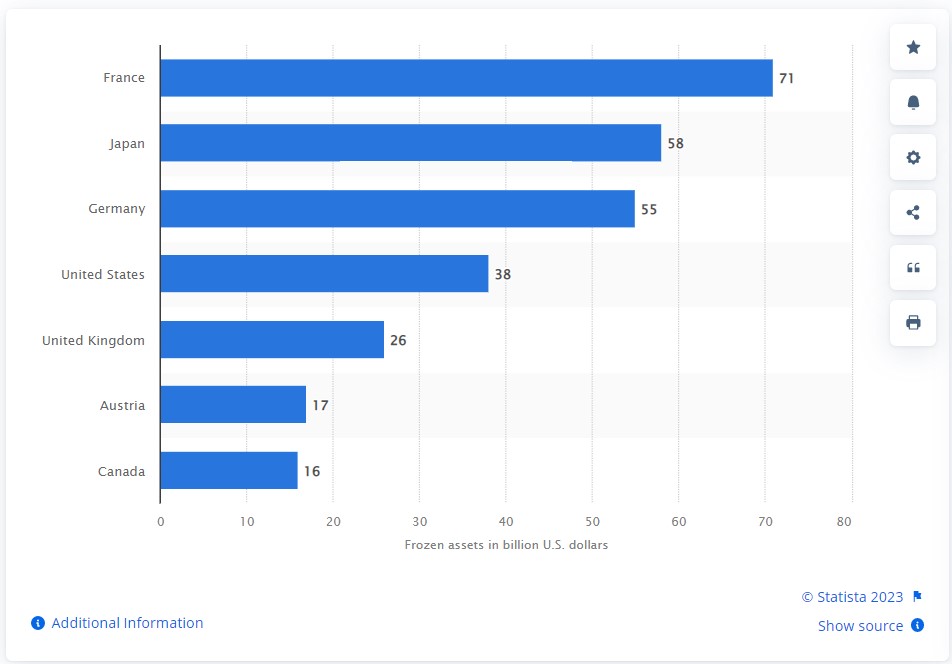

“Quítale la financiación a la policía global”. En otras palabras: si te desvinculas del dólar, le quitas el arma a quien utiliza su divisa como tal. Stephen Li Jen, un economista que trabajó en Morgan Stanley, considerado un gurú en el terreno de las divisas, opina que esta es la consigna que están siguiendo muchos países tras la decisión de Estados Unidos – seguida por la Unión Europea – de haber “congelado” los activos de Rusia, denominados en dólares, y depositados en bancos occidentales. Unos fondos que la UE ha calculado en 300.000 millones, aunque sobre esta cifra no hay consenso: según Statista, la cantidad se queda en 281.000 millones. Otros analistas señalan que la Unión Europea no ha conseguido encontrar tal cantidad de activos, mucho menos “inmovilizarlos”, por seguir con los eufemismos, y que cifra tan redonda procede de cálculos del propio banco central ruso.

En cualquier caso, las reiteradas intenciones de la Unión Europea de incautarse de dichos fondos, para destinarlos a la reconstrucción de Ucrania, sólo han añadido leña al fuego en el que el dólar se está achicharrando. A pesar de los esfuerzos de algunos medios de propaganda estadounidense por negar la realidad – aquí no pasa nada, dice Bloomberg – otros, como Financial Times, se quedan sin palabras y recurren a un emoticono para pintar un panorama pesimista para el billete verde. Una búsqueda en Google sobre el término “de dollarization” arroja casi dos millones y medio de resultados. Esta primavera, la desdolarización es tendencia.

El uso como arma del dólar le ha salido a Estados Unidos por la misma culata que otras sanciones a Rusia le han salido a la Unión Europea. Los países del sur global han tomado buena nota. Si, por alguna razón, tus políticas entran en colisión con los dictados de la policía global, te arriesgas a que te confisquen tus activos depositados en dólares en bancos occidentales. La consecuencia está siendo una auténtica estampida, y la congelación de los activos rusos ha acelerado un proceso que ya estaba en marcha.

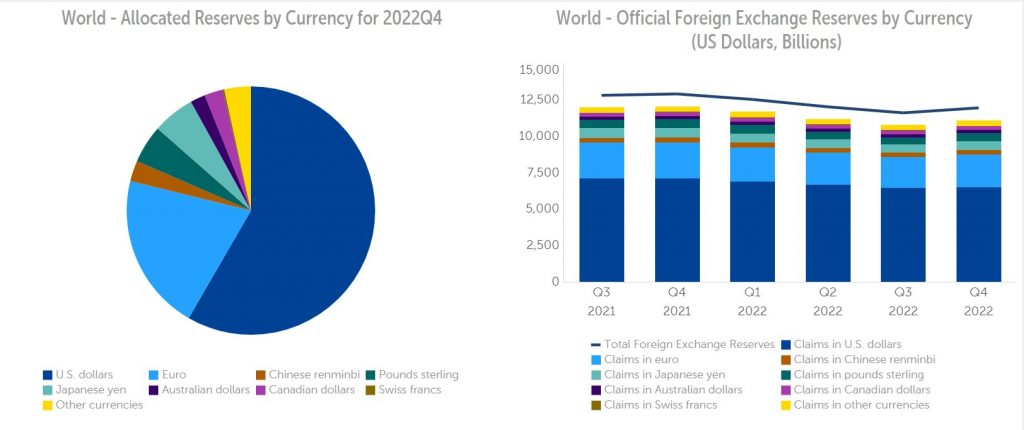

El 5 de mayo de 2021, el Fondo Monetario Internacional, alertaba de que la cuota del dólar en las reservas mundiales de divisas había caído al mínimo en 25 años: desde el 71% hasta el 59%. Conviene recordar que el FMI es una institución donde Estados Unidos es el único país con derecho de veto.

Stephen Li Jen, citando cálculos del Financial Times, una vez ajustadas las tasas de cambio en los precios del dólar, señalaba que su cuota como moneda de reserva había caído 7 puntos en el último año, y 22 puntos desde 2008. Por el contrario, el yuan había ascendido un 3% desde 2004.

Según los cálculos del Fondo Monetario Internacional, el dólar aún representaba el 58,36% de las reservas mundiales de divisas en el último trimestre de 2022. La gráfica del FMI recoge un descenso de la cuota del dólar en el último año, a la derecha de la ilustración.

En resumen, la tendencia hacia la desdolarización es innegable, como lo apuntalan los siguientes hechos:

- El yuan ha adelantado al dólar como la divisa más usada en los pagos transfronterizos en China, representando el 48,4%, frente al 46,7% del dólar. China es el primer exportador del mundo, y el segundo importador.

- Dos tercios del comercio entre Rusia y China ya se efectúa utilizando rublos y yuanes.

- Brasil ha anunciado un acuerdo con China para comerciar utilizando sus propias monedas. Los intercambios entre ambos países sumaron el año pasado más de 150.000 millones de dólares. China es el primer socio comercial de Brasil desde 2009, cuando desplazó de esa posición a Estados Unidos.

- El yuan ya es la segunda divisa de reserva internacional en Brasil, tras el dólar.

- Argentina ha llegado a un acuerdo similar al de Brasil con China: utilizarán el yuan como moneda de intercambio.

- China ya ha realizado su primera importación en yuanes de gas natural licuado, procedente de los Emiratos Árabes Unidos. Y lo ha hecho a través de la compañía francesa TotalEnergies.

- Arabia Saudita ha llegado a un acuerdo con China para venderle petróleo aceptando el yuan como divisa de pago. Esto constituye un torpedo en la línea de flotación del petrodólar.

- Los países que integran los BRICS están trabajando para desarrollar una nueva moneda de reserva, que podría estar conformada por una cesta de las divisas de Brasil, Rusia, India, China y Sudáfrica. Además, la divisa podría estar respaldada por oro y otras materias primas. El acuerdo para ponerla en marcha podría producirse en la próxima cumbre de los BRICS, que se celebrará en Sudáfrica en agosto.

- Los miembros de la ASEAN (Asociación de Naciones del Sudeste Asiático) plantearon en su cumbre de marzo sustituir el dólar y el euro por el LCT, Local Currency Transaction, un sistema ya acordado por Indonesia, Malasia, Singapur, Filipinas y Tailandia.

- La India ya comercia en rupias con 19 países, una lista que incluye a Alemania, Reino Unido, Israel y Rusia.

- India está negociando con Arabia Saudita usar sus monedas respectivas en sus intercambios comerciales.

Por si quedaba alguna duda acerca de las consecuencias de haber usado el dólar como arma, la propia Secretaria del Tesoro de Estados Unidos, Janet Yellen, afirmaba en una entrevista lo siguiente: “Existe el riesgo, cuando usamos sanciones financieras que están vinculadas al papel del dólar de que, con el tiempo, ello pueda socavar la hegemonía del dólar”.

Christine Lagarde, presidenta del Banco Central Europeo, abunda en el asunto: “Las tensiones geopolíticas entre Estados Unidos y China podrían incrementar la inflación un 5% y amenazar el dominio del dólar y el euro”.

Stephen Li Jen, el gurú de las divisas que comenzábamos citando, es quien advierte a los inversores que “si bien el sur global no puede evitar por completo el uso del dólar, gran parte de él ya no está dispuesto a hacerlo”.

Aquí está la clave del asunto. El dólar no va a ser sustituido de la noche a la mañana como la principal moneda de reserva y de intercambio, porque el sistema financiero internacional está diseñado a su favor. Actualmente, se usa en el 84,3% de las transacciones internacionales, frente al 4,5% de cuota para el yuan. Sin embargo, lo relevante es que se ha producido un cambio cualitativo en la percepción que los países del sur global tienen de la preponderancia del dólar, y los riesgos que conlleva ser dependiente de la divisa estadounidense. Ese cambio ha provocado el nacimiento de una voluntad política para construir sistemas de intercambio comerciales que lo eviten, lo que se está plasmando en acuerdos concretos. Y una vez que el genio está fuera de la botella, es muy complicado volver a meterle dentro.

Las consecuencias de una hipotética pérdida de la hegemonía del dólar para la economía de Estados Unidos serían devastadoras. Para entenderlas en su justa dimensión, antes tenemos que explicar las razones de la preponderancia del dólar en el sistema financiero internacional.

En 1944, en plena guerra mundial, se firmaron los acuerdos de Bretton Woods, New Hampshire, con la intención de asegurar estabilidad en las tasas de cambio, impedir las devaluaciones competitivas y promover el crecimiento económico. Con la asistencia de delegados de 44 países, la propuesta del anfitrión se llevó el gato al agua, frente a la de Keynes, asesor del Reino Unido a la sazón. Keynes proponía la creación de un potente banco central, el Clearing Union, y una moneda internacional, denominada bancor, que sería usada para compensar los desequilibrios internacionales en las balanzas de pagos. Esto hubiera evitado la preponderancia del dólar. Sin embargo, Estados Unidos impuso su criterio – merced a su aventajada posición económica frente a una Europa devastada – y ese fue el momento en el que el dólar desplazó a la libra esterlina como la principal moneda de reserva.

En Bretton Woods se diseñó un sistema de cambio de divisas a la medida de los intereses estadounidenses:

-

- El dólar adoptó el patrón oro, a un precio fijado en 35 dólares la onza.

- Las demás divisas se acoplaron al dólar con una paridad fija, con una desviación máxima del 1%.

- Para mantener la paridad de sus monedas, los países debían comprar o vender dólares.

- Se crea el Fondo Monetario Internacional, con el objetivo de monitorizar las tasas de cambio y aportar apoyo monetario a los países que lo precisaran. Como ha demostrado su historia, se convirtió en una herramienta para imponer la ortodoxia económica a quienes se salían del guion.

Con el sistema plenamente operativo, los países liquidaban sus saldos internacionales en dólares, al tipo fijo de cambio de 35 dólares la onza de oro. Esto significa que todos los países tenían una necesidad de provisionarse de dólares, lo que aseguraba una demanda constante de esta divisa. Esto siguió siendo así incluso después de que, en 1971, Richard Nixon se viera forzado a desvincular al dólar del patrón oro. Los persistentes déficits de la balanza de pagos de Estados Unidos provocaron que los dólares en manos de países extranjeros excedieran las reservas de oro estadounidenses. Esto significaba que Washington no podía cumplir con la obligación, establecida en Bretton Woods, de canjear dólares por oro al precio oficial, porque Estados Unidos carecía del oro suficiente para respaldar al dólar.

¿Por qué siguió existiendo la demanda internacional de dólares después del abandono del patrón oro? En 1974, un año después del embargo del petróleo por parte de los productores árabes a Estados Unidos, provocado por su apoyo a Israel en la guerra del Yom Kipur, Nixon envió a Henry Kissinger a Arabia Saudita. Su misión era asegurarse el suministro de petróleo, para evitar la escasez sufrida el año anterior. Kissinger firmó el acuerdo con el que nacerían los petrodólares: a cambio de que los saudíes vendieran el petróleo en dólares, Estados Unidos aseguraba la protección necesaria a la casa de Saúd para que siguiera en el poder. Como consecuencia, los demás países productores de petróleo también adoptaron el dólar como moneda de pago.

Si el dólar ya gozaba de una posición de privilegio en el sistema financiero internacional, el nacimiento del petrodólar vino a encumbrarlo. La demanda internacional de dólares aumentó y la manera más barata, y rentable, de hacerse con ellos consistía en comprar deuda del Tesoro estadounidense. Este apetito por el billete verde es el que ha permitido a Estados Unidos mantener un déficit presupuestario estratosférico, situándose actualmente la deuda pública por encima de los 31,7 billones de dólares.

¿Qué es lo que mantiene viva la economía de Estados Unidos, a pesar de su gigantesco endeudamiento? La demanda internacional de dólares. Por eso cuando Stephen Li Jen habla de “quitarle la financiación a la policía global” quiere decir que si la demanda de dólares disminuye hasta el punto de que Estados Unidos tenga dificultades para financiarse, su posición hegemónica no sólo se verá amenazada, sino algo mucho peor. Si existe un menor apetito por los bonos estadounidenses, el Tesoro se verá obligado a ofrecer una mayor rentabilidad para captar inversores, por lo que endeudarse le saldrá más caro. De prolongarse esa situación, el gobierno de Estados Unidos se vería obligado a reducir su gasto público, a elevar los impuestos, y a sufrir una mayor tasa de inflación: “La caída de la demanda de bonos denominados en dólares como activos de reserva enviará billones de dólares ahora fuera de los Estados Unidos de vuelta a casa, elevando los precios internos (es decir, reduciendo el poder adquisitivo y el tipo de cambio del dólar)”, advierte John Rubino, analista financiero, autor de varios libros y responsable del sitio web dollarcollapse.com.

¿Cuáles son las posibilidades de que otras divisas arrebaten al dólar su protagonismo? Pues depende de muchos factores, pero si los BRICS optan por crear una moneda, como han anunciado, tiene posibilidades de hacerlo. Así opina Joseph W. Sullivan, que formó parte del Consejo de Asesores Económicos de la Casa Blanca durante la presidencia de Donald Trump. En un extenso artículo publicado en Foreign Policy, este economista advierte que la hipotética moneda, a la que denomina “bric”, alberga muchas probabilidades de éxito, por varias razones:

- Debido a que los BRICS tienen un superávit comercial y de balanza de pagos, no necesariamente necesitarían atraer dinero extranjero para financiar un déficit inexistente, al contrario de lo que le ocurre a Estados Unidos. En 2022, los BRICS tuvieron un superávit comercial de 387.000 millones de dólares, sobre todo gracias al peso de China.

- La dispersión geográfica de sus miembros les permitiría producir una diversidad mayor de bienes que las uniones monetarias de países próximos, como ocurre con el euro en la Unión Europea. En este caso, la diversidad promovería un mayor grado de autosuficiencia, dada las riquezas complementarias que atesoran cada uno de ellos.

- Los BRICS no necesitarían comerciar solo entre ellos. Debido a que cada uno de sus miembros es un peso pesado económico en su propia región, muchos otros países probablemente estarían dispuestos a hacer negocios usando el “bric”.

- Para desplazar al dólar como moneda de reserva, los BRICS deberían disponer de activos seguros, custodiados mientras no son usados para el comercio. Sullivan cree que esto es factible si los BRICS suman al oro otros activos para respaldar la nueva divisa, tales como materias primas: petróleo, gas, tierras raras, metales estratégicos, etc. Estos respaldos de la nueva moneda dotarían al oro de una cualidad que no posee: la de rendir intereses, lo que sería muy atractivo para los inversores.

- El “bric” complicaría la gestión de los bancos centrales de los países miembros, y requeriría la creación de un banco central supranacional para gestionar la nueva divisa, pero esos obstáculos podrían vencerse. Existen intereses compartidos entre los distintos miembros de los BRICS, y uno de ellos es la voluntad política de arrinconar al dólar. Y cuando existe voluntad política de hacer algo, casi todo es posible.

Conviene subrayar que los BRICS ya han superado al G7 en producto interior bruto: 31,5% frente al 30%. La economía de China adelantó a la de Estados Unidos en 2015 en términos de paridad de poder adquisitivo, una medida mucho más ajustada a la realidad que el PIB nominal. En 2021, la población de los cinco miembros fundadores de los BRICS suponía el 40% del total mundial. 19 países más han solicitado su ingreso en los BRICS.

Como señala acertadamente el periodista Pepe Escobar: “Los BRICS tienen las materias primas y el G7 controla las finanzas. Este último no puede cultivar materias primas, pero los primeros pueden crear monedas, especialmente cuando su valor está vinculado a bienes tangibles como el oro, el petróleo, los minerales y otros recursos naturales”.

Ante este panorama, surge la pregunta de cómo reaccionará Estados Unidos ante la pérdida de la hegemonía de su moneda, dadas las consecuencias que tal hecho tendría para su posición dominante en el mundo. De entrada, la efectividad de las sanciones económicas contra otros países, de por sí limitada en un mundo global, donde cada vez menos países siguen sus consignas, sería aún menor. Por otro lado, ¿sería viable su economía sin una demanda constante de dólares? Por lo expuesto en este artículo, y según muchos economistas, caben serias dudas de que lo fuera.

En mi opinión, antes de verse abocado a un impago de su deuda, a un default, Estados Unidos irá a la guerra. Y no me refiero a una guerra proxy, como la que libra actualmente en Ucrania contra Rusia, sino a una guerra directa. En este sentido hay que interpretar la escalada retórica que Washington está desplegando contra China, a cuenta de Taiwán. Un general de la Fuerza Aérea estadounidense incluso ya le ha puesto fecha al comienzo del conflicto armado: 2025.

Desgraciadamente, estamos asistiendo al arrinconamiento de la diplomacia como método pacífico de solucionar los conflictos. Así, nos encontramos con artículos donde se la equipara con el “apaciguamiento”, como en esta pieza publicada por The Atlantic Council, un gabinete financiado por el Departamento de Estado, la OTAN, fabricantes de armas estadounidenses y el ubicuo George Soros, y en cuyo consejo internacional encontramos a belicistas como José María Aznar, entre generales y ex altos cargos estadounidenses vinculados al ejército o a empresas energéticas.

Desgraciadamente también, los gobiernos a veces recurren a las guerras para intentar tapar las crisis internas. En este caso, teniendo en cuenta las capacidades nucleares de Estados Unidos, la tentación de profundizar en su actual fuga hacia adelante para ocultar su decadencia podría chocar con otras potencias, con similares fortalezas, con resultados devastadores. Confiemos en que antes de que esa catástrofe ocurra, prevalezca la diplomacia.

Está claro que no van a tolerar la pérdida de su hegemonía. De un modo u otro, incluso con la guerra que comentas, no sería la primera vez que un imperio reacciona así.

En todo caso antes de eso, que ya digo no es descartable, empezarán por robarle a China muchos más dólares de los que ya han robado a Rusia. No hay que olvidar que China es el mayor tenedor de deuda estadounidense. Las cifras concretas no las recuerdo, pero son estratosféricas, puede que lleguen o sobrepasen el montante de todo el PIB de los USA. Y como podemos comprender fácilmente nunca pagarán esa deuda a China. Pero lo relevante es cómo lo hacen, si va a ser simplemente de la misma forma que otros países sin capacidad para hacer frente a sus deudas o si lo van a plantear a las bravas, como una provocación más. Hasta ahora vienen haciéndolo como cualquier país del tercer mundo, pero sin que el FMI caiga sobre ellos, como ya explicas ellos manejan esa institución. Estoy convencido que harán lo segundo, y seguramente más pronto que tarde. Aunque es posible que se busquen cualquier pretexto, algo tipo atentado de falsa bandera, en lo que son expertos desde hace tiempo. Lo de Taiwán les da facilidades, no hay duda, pero pueden ser otras cosas. Desgraciadamente la cosa se va a poner cada vez peor. Todo por la puta avaricia de unos cuantos ricachones, que aunque ellos no lo crean se van a morir igual que los demás. En esto hay bastante igualdad, se mueren igual que los pobres, eso sí, con mucho bombo y dejando su fortuna a otros igual de codiciosos que ellos.

Muchas gracias por tu comentario, Mik. Oliéndose lo que puede venir, China ha empezado a desprenderse de deuda estadounidense. Aunque sigue siendo el segundo tenedor del mundo, por detrás de Japón, actualmente ya tiene menos de un billón de dólares. En concreto, en enero de este año, ascendía a 859.400 millones, según el medio chino Global Times. El PIB de Estados Unidos en 2022 fue de 25,5 billones.

Teniendo en cuenta la huida hacia adelante en la que está inmerso el imperio en decadencia, coincido contigo en que nos podemos esperar lo peor, cualquier cosa antes de sentarse a negociar las bases de un mundo multipolar con las potencias emergentes: China, India, por no hablar de Rusia. La negativa de Estados Unidos a negociar un acuerdo de seguridad en Europa, solicitado por Moscú en diciembre de 2021, el incumplimiento de los acuerdos de Minsk (Merkel, Hollande y Poroshenko ya han declarado que fueron una estratagema para ganar tiempo y armar a Ucrania), más la expansión de la OTAN hacia el este, todo ello sumado fue lo que provocó la implicación de Rusia en la guerra civil ucraniana, desatada por el golpe de estado del Maidán en 2014.

Y si los Estados Unidos no consintieron en negociar entonces, en 2021, era porque les convenía la guerra. Malos antecedentes de cara al futuro que nos espera.